Lesetid (240 ord/min): 5 minutter

Penge- og kredittpolitikk er virkemidler som har som mål å påvirke penge-, kreditt- og rente forholdene i samfunnet.

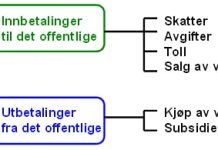

Det er vanlig å dele penge- og kredittmarkedene inn i fire delmarkeder:

- Pengemarkedet

- Lånemarkedet

- Obligasjonsmarkedet

- Aksjemarkedet

Disse finansmarkedene har som mål å kanalisere penger fra de som har «penger» til overs, til dem som trenger dem. De som har penger til overs er de som oppfyller følgende formel:

Inntekt > Forbruk + realinvesteringer

De som trenger å låne penger på disse finansmarkedene er de som :

Inntekt < Forbruk + realinvesteringer

Innholdsfortegnelse

Pengemarkedet

Et marked for kortsiktig sparing og lån. Løpetiden er under ett år, beløpene er ofte store og aktørene er store bedrifter, banker og finansieringsinstitusjoner.

Pengemarkedet kan deles inn i følgende delmarkeder:

- Særinnskudd i banker og andre finansinstitusjoner

- Interbankinsskudd ( markedet mellom bankene)

- Kortsiktige obligasjoner (sertifikater – verdipapirer hvor renten låses for mindre enn ett år)

- Markedslån (lån mellom to parter som garanteres av en finansieringsinstitusjon)

- «Swap – markedet» (Handel med valuta)

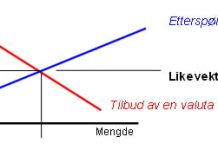

Renten i pengemarkedet bestemmes av aktørenes tilbud og etterspørsel etter penger, samt av myndighetenes tiltak. Renten vil her danne seg i likevektspunktet for tilbud og etterspørsel etter penger.

Lånemarkedet

På lånemarkedet er finansieringsinstitusjonene tilbydere, og publikum etterspørrere. Lånene kan være korte- eller lange, og utlånsrenten bestemmes av renten på innskudd, administrasjonskostnader og betjening av egenkapital. Det er imidlertid også på det rene at aktørenes adferd og myndighetenes politikk vil påvirke også dette markedet.

Obligasjonsmarkedet

På dette markedet omsettes det m.a.o. obligasjoner (standardiserte lån). Obligasjoner er verdipapirer hvor den pålydende renten, kupongrenten, bindes for lengre periode enn ett år. Når rentene i markedet endres, vil dette gi seg utslag i kursen (prisen) på obligasjonene. Høyere rente gir lavere kurs.

Kjøperene er både nordmenn og utlendinger, og omsetningene skjer både på innenlands og utenlands.

Norsk penge- og kredittpolitikk

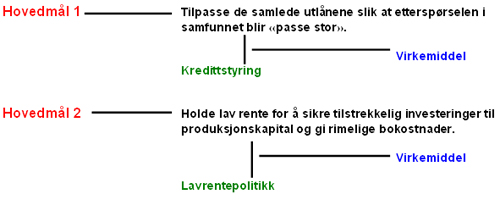

Frem til midten av 1980 – årene var målene og virkemidlene i den norske penge- og kredittpolitikken:

Kredittstyring

Kredittstyring går ut på å styre tilgangen på kreditt og kanalene for kreditt. I flere tiår har dette vært et meget viktig statlig virkemiddel i Norge. Årsaken til dette ligger at det er en sammenheng mellom kredittilgangen, markedets etterspørsel og publikums kjøpekraft. Økt kreditt gir økt kjøpekraft, som igjen gir større etterspørsel etter varer og tjenester og øker realinvesteringene.

Penge og kredittloven av 25. Juni 1965 har bl.a. hatt som mål å regulere utlånene fra private kredittinstiusjoner. Dvs. spare- og forretningsbanker, private kredittforetak og forsikrings-selskaper. De viktigste virkemidlene fra denne loven som staten kan benytte er.

- Reservekrav

- Tilleggsreserver

- Plasseringsplikt

- Regulering av renter og gebyrer

1. Reservekrav

Staten kunne pålegge bankene å holde en bestemt andel av forvaltningskapitalen i form av finansstørrelser som gir ingen eller lite forretning. Reservekravet oppfylles bl.a. ved kjøp av kortsiktige stats papirer, innskudd i Norges Bank eller sedler og mynt.

Ved å redusere disse kraven kan staten frigjøre større del av bankenes «frie» kapital, noe som betyr at de kan låne ut mer penger til publikum. Kreditten øker med andre ord. Motsatt virkning fikk vi hvis staten øker disse reservekravene.

- Økte reservekrav – Redusert kredittilgang og etterspørsel etter produkter

- Reduserte reservekrav – Økt kredittilgang og etterspørsel etter varer/tjenester

Fra 01.05.1987 ble reservekravet for banker og forsikringsselskaper opphevet.

2 Tilleggsreservekrav

Hvis en banks utlån økes utover en fastlagt prosent, må et beløp som tilsvarer en viss prosent av overskridelsen plasseres på en rentefri konto i Norges Bank. Dette reduserte også tilgangen på kreditt i markedet. Tilleggsreservekravet for banker ble avviklet i 01.10.1987. Begrunnelsen for avviklingen var ønsket om overgang fra en regulert til en mer markedsorientert politikk.

3. Plasseringsplikt

Plasseringsplikt betyr at banker og forsikringsselskaper kan pålegges å kjøpe statsobligasjoner. Plasseringsplikten bremset utlånsveksten fra bankene og skaffet staten billige lån. Obligasjonsmarkedet styres nå av tilbuds- og etterspørselsforholdene. Dermed er det heller ikke aktuelt å bruke plasseringsplikt lenger.

4. Regulering av rente og gebyrer

Kredittloven gir staten anledning til å innføre øvre grenser for renter og gebyrer. Dette gjør at staten i betydlig grad har anledning til å påvirke kredittilgangen og forbruket i samfunnet ved å gripe inn med rentereguleringer o.l. virkemidler.

Kredittbudsjettet.

I den tidligere kredittstyringen staten sto for, var kredittbudsjettet av sentral betydning. Dette var et budsjett som hadde som mål å tilpasse nivået på kreditten slik at etterspørselen etter varer og tjenester ble «passe stor», samt foret en allokering av kreditt til prioriterte mål med sosial, næringsmessig og distriktspolitisk profil.

Lav-rentepolitikk

Helt frem til rundt midten av 1980 – tallet har lav rente vært et viktig mål for staten. Siden lav rente normalt fører til høy etterspørsel etter lån (kreditt), valgte staten å innføre kredittstyring og rasjonere utlåns mengden, for å ikke skape for stor etterspørselen i økonomien. Hensikten med lav-rentepolitikken kan sies å ha vært:

- Å tilpasse de samlede utlånene slik at etterspørselen i samfunnet ble «passe stort»

- Å holde lav rente for å sikre tilstrekkelig investeringer til produksjonskapital og boliger

- Å sikre rimelig lån til bl.a. spesielle næringer og distrikter

Lav-rentepolitikken hadde også sine åpenbare svakheter. De mest fremtredende er kanskje:

- Lav rente og stramme kredittrammer lot seg vanskelig kombinere. Det skapte styringsproblemer for staten og et «grå-marked», dvs. lån som går utenom de vanlige kredittinstitusjonene. Dette reduserte også myndighetenes oversikt og kontroll over utviklingen på kredittmarkedene.

- Utvelgelsen av de prosjektene som fikk lån ble ikke basert på lønnsomhet, men på forhold som sikkerhet og kundeforhold i bankene. Avkastningene av norske realinvesteringer har derfor vært lav sammenlignet med andre land.

- Politikken hadde ikke de ønskede virkningene for inntektsfordelingen. Det var ikke de «ressursvake» som alltid fikk fordelene av den lave renten, men de «ressurssterke».

Overgang til mer markedsorientert penge- og kredittpolitikk

I tillegg til styringsproblemer på kredittmarkedene, var troen på at deregulering gir en bedre ressursallokering ett annet viktig argument for en gradvis avvikling av dereguleringen av kredittmarkedene. Under en markedsorientert penge- og kredittpolitikk vil kapitalen styres etter lønnsomhetskriterier, og lånetilsagn gis til prosjekter med høyest avkastning . Dermed kan vi forvente at lønnsomheten på investert kapital øker.

I løpet av 1980 – årene ble obligasjonsmarkedet frigitt, likviditetsstyring ved markedsoperasjoner ble tillatt, det samme ble sertifikater. Dette har utvilsomt ført til økt konkurranse på de innenlandske markedene som den tilgjengelige kreditten.

Du leser nå artikkelserien: Finans- og pengepolitikk