Lese tid (240 ord/min): 7 minutter

Oppkjøp og fusjoner (M&A på engelsk) er en av de vanligste måtene å vokse på for en virksomhet. Dette til tross for at oppkjøp og fusjoner er kompliserte, kostbare og tidkrevende.

Innholdsfortegnelse

Definisjon av fusjon

Fusjon kan defineres som:

Sammenslåing av to eller flere selvstendige juridiske enheter til en felles juridisk eierenhet

Normalt benyttes fusjon når eierne i fellesskap kommer frem til at selskapene bedre kan utvikle sine forretningsideer sammen enn hver for seg. Ved å slå i sammen to selskaper til et større selskap, kan det nye selskapet oppnå fordeler i både produksjon, markedsføring, administrasjon og andre deler av driften.

Definisjon av oppkjøp

Et oppkjøp av et annet selskap kan defineres som:

Kjøp av en organisasjon fra en annen hvor kjøper beholder kontrollen over selskapet

Et oppkjøp er med andre ord når en virksomhet overtar kontrollen over en annen virksomhet.

Hva er forskjellen mellom en fusjon og et oppkjøp?

Når to selskaper fusjonerer til et større selskap blir aksjonærene i begge selskapene aksjonærer i det nye sammenslåtte selskapet. Det gjør de ikke ved et oppkjøp. Ved oppkjøp blir de eksisterende eierne (aksjonærene) kjøpt ut av det overtagende selskapet. Ved fusjon blir de medeiere i det fusjonerte selskapet.

Ulike typer oppkjøp og fusjoner

I litteraturen finner vi beskrevet ulike typer fusjoner og oppkjøp:

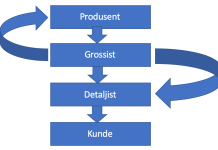

- Horisontale eller relaterte fusjoner og oppkjøp. Når to selskaper i samme distribusjonsledd slår seg sammen (to konkurrenter). Her vil det være muligheter for å oppnå synergieffekter gjennom felles utnyttelse av ressurser, kompetanse, stordriftsfordeler og fordeler i en rekke andre aktiviteter. Jo lengre vekk fra kjernevirksomheten man beveger seg, jo mer urelatert er virksomhetsovertakelsen.

- Vertikale fusjoner – tjenesteyter – kunderelasjon. Selskaper innen ulike deler av verdikjeden i samme bransje slås sammen. Virksomhetsovertakelsen er enten oppstrøms mot leverandør, eller nedstrøms mot kunder. Her kan det også være gode muligheter for å hente ut synergier på en rekke områder.

- Konglomerater fusjoner / urelaterte fusjoner og oppkjøp. Selskaper i fullstendig urelaterte forretningsområder slås sammen, dette skjer hovedsakelig pga. diversifikasjonsstrategier. En fullstendig urelatert virksomhetsovertakelse har ingen fellestrekk når det gjelder marked, produkt, teknologi eller kompetanse (Gaughan 2007). Slike virksomhetsovertakelser motiveres ofte av muligheten for diversifisering av risiko, selv om det ofte er stor usikkerhet knyttet til entrè i nye markeder.

- Konsentriske fusjoner. Kombinerer organisasjoner fra ulike, men relaterte bransjer. Dette skjer når oppkjøper ønsker å ekspandere virksomheten over på andre forretningsområder (sitert i Enehaug og Thune, 2007).

Hvorfor fusjonere og foreta oppkjøp?

Det finnes mange grunner eller motiver for at to selskaper kan ønske å fusjonere eller foreta et oppkjøp. Noen av de vanligste motivene bak fusjoner og oppkjøp er et ønske om å oppnå:

- Stordriftsfordeler

- Synergieffekter

- Tilgang til manglende ressurser og kompetanse

- Markedstilgang

- Strategiske fordeler i form av varige konkurransefortrinn

- Økt lønnsomhet og markedsmakt

Selv om motivene bak en fusjon eller et oppkjøp kan være mange, kan vi allikevel gruppere det store mangfoldet av motiver til to hovedtyper av fusjoner og oppkjøp:

- ”De som initieres for å øke aksjonærverdien på kort sikt, og som først og fremst dreier seg om å fange opp verdi”. Disse er enkeltstående hendelser nært knyttet til selve overføringen og handler om å flytte verdien av finansielle ressurser hos den oppkjøpte delen over til det selskapet som gjør oppkjøpet.

- Den andre typen består av bedriftsammenslåinger som finner sted for å sikre en mer langsiktig verdiskaping i selskapet, samt de som styrker bedriftens konkurransesituasjon. I slike sammenslåinger fokuseres det på at de organisasjonene som er involvert skal beholde samme grad av intellektuell kapital.

I de påfølgende artikler vil vi komme nærmere inn på motivene bak fusjonene og oppkjøpene.

Les mer: Fusjon og oppkjøpsmotiv

Hvilke gevinster kan vi oppnå ved oppkjøp/fusjoner?

Når et selskap kjøper opp eller slår seg sammen med et annet selskap så gjør de et for å redusere kostnadene og/eller øke inntektene til den sammenslåtte enheten. Ofte vil begge deler være mulig hvis de rette forutsetningene for oppkjøp eller sammenslåing eksisterer. Effektene vi oppnår når to selskaper slår seg sammen kalles for synergieffekter. Med synergieffekter menes:

“den merverdi som genereres ved å slå sammen verdikjeden til to firmaer eller verditilbud, og som det ikke ville være mulig å oppnå hvis bedriftene eller verditilbudene opererer uavhengig av hverandre”.

Gevinstene et selskap kan oppnå ved et oppkjøp eller en fusjon kan sammenfattes til følgende modell:

Vekst:

- Merkevare : Vår merkevare og produktsortiment øker i bredden og/eller bredden. Noe som gjør oss istand til å dekke flere markedsbehov og forventninger.

- Markedsandel : Vår samlede markedsandel øker.

- Kundeportefølje : Vår kundeportefølje øker. Noe som gjør at vi kanskje kan oppnå synergieffekter i form av økt tilleggskjøp og merkjøp.

Reduserte driftskostnader:

- Stordriftsfordeler : Felles innkjøp, produksjon, lagring, distribusjon og lignende kan gi en rekke stordriftsfordeler som reduserer kostnadene betraktelig. Noe som gjør at lønnsomheten øker.

- Bedre kapasitetsutnyttelse : Ved at produktporteføljen øker kan vi kanskje oppnå en bedre kapasitetsutnyttelse ved at det oppkjøpte eller sammenslåtte selskapet kan benytte den ledige kapasiteten.

- Samdriftsfordeler : F.eks. kan man bruke samme serviceorganisasjon, lager osv.

- Spesialiseringsgevinster : Ved at vi får tilført ny spesialkompetanse kan vi spesialisere oss på områder vi idag ikke er spesialister på.

Skattemessige:

- Utlignet underskudd : Har selskapet som er blitt kjøpt opp et stort fremførbart underskudd ved at selskapet har tapt store penger i en årrekke kan det overtagende selskapet benytte seg av dette fremførbare underskuddet hvis de selv tjener gode penger. På den måte sparer selskapet skatt.

Finansielle:

- Diversifisering : Selskapet oppnår en risikospredning

- Reduserte rentekostnader

- Økt gjeldskapasitet

Les mer: Synergieffekter

Disse gevinstene er imidlertid bare teoretiske gevinster. Det vil si gevinster som vi potensielt kan oppnå hvis virksomheten fusjonerer eller kjøper opp korrekt selskap, til korrekt pris, med de korrekte betingelsene. Å få til dette i praksis er langt vanskeligere gjort enn sagt.

Lovgivningen

De sentrale regler om fusjon og oppkjøp finner vi i aksjeloven (kap. 13), allmennaksjeloven (kap. 13), regnskapsloven (kap. 4) og i skatteloven (kap. 11).

Felles for både aksjelovene og skatteloven, er at disse forutsetter at fusjonens skjer mellom selskaper med samme selskapsform.

Les mer: Konkurranselovgivning og konkurransepolitikk

Hvordan prise en oppkjøps- og fusjonskandidat?

Et av de største problemene når vi skal vurdere en fusjon eller et oppkjøp av et annet selskap er å finne den rette prisen. Prises selskapet som skal kjøpes opp for høyt reduseres verdiene av synergieffektene tilsvarende. Prises selskapet for lavt er det store sjanser for at motparten ikke vil akseptere tilbudet. Det gjelder derfor å finne den “rette prisen”.

Selv om verdiskapningen ved oppkjøp og fusjoner skjer gjennom at vi prøver å realisere synergieffektene, er det viktig at vi ikke bare fokuserer på hvilke synergier som det er mulig å realisere når vi skal vurdere en oppkjøpskandidat eller fusjonspartner.

Skal vi få en korrekt verdioppfatning av oppkjøpskandidaten eller fusjonspartneren, må vi ikke bare prøve å kvantifisere synergiene, men også alle operasjonelle og kulturelle kostnader som følger med oppkjøpet/fusjonen i en kost/nytte vurdering som legges til grunn for budet på selskapet.

Les mer: Verdsettelse av synergieffekter

Hvordan legge opp M&A prosessen?

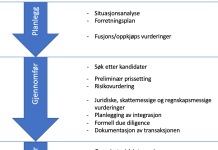

Selv om alle M&A prosesser er situasjonsbestemt følger de allikevel en fire trinn prosess:

- Planleggingsfasen

- Realiseringsfasen (gjennomføringsfasen)

- Implementeringsfasen

- Evalueringsfasen

Les mer: Faser i fusjonsprosesser

Hvorfor mislykkes majoriteten av alle fusjons og oppkjøpsprosesser?

Erfaring viser at majoriteten av alle fusjons- og oppkjøpsprosessesser mislykkes av ulike grunner. Siden et flertall av alle M&A prosesser mislykkes er det viktig at vi lærer fra feilene andre har gjort før oss slik at vi slipper å gå i samme fellene som dem.

Les mer: Hvorfor mislykkes mange oppkjøp og fusjoner (M&A)?

Best praksis råd

Under følger 10 best praksis råd fra Ketil A. Wig:

- La oppkjøpet eller fusjonen være strategidrevet

- Legg klare føringer for synergiuttak i form av fortjeneste pr. aksje

- Sett opp prosjektteamet for integrasjonsprosessen basert på erfaring og ikke interesse

- Skap kontinuitet i prosjektorganisasjonen under og etter oppkjøpet

- Sett klare krav til kortsiktige gevinster (mål)

- Utarbeid en detaljert integrasjonsplan for de første 90 dager i løpet av Due Diligence perioden

- Utnevn en egen integrasjonsleder utenfor linjeorganisasjonen

- Ta organisasjonskonsekvenser umiddelbart – skap ro tidlig i integrasjonsprosessen

- Hold høy omstillingshastighet

Arbeid systematisk med kulturell samordning

M&A er en endringsprosess

En M&B prosess er i praksis en tradisjonell endringsprosess som best kan løses med de samme teknikkene og metodene som vi benytter oss av i tradisjonell endringsledelse. Av den grunn anbefaler vi at du leser vår artikkelserie om endringsledelse parallelt med denne artikkelserien om M&A.

Lær mer

I de påfølgende artiklene vil vi gå igjennom hele fusjons og oppkjøpsprosessen steg for steg. Samtidig vil vi gi deg en mengde praktiske råd og tips til hver av disse stegene virksomheten må igjennom.

Du leser nå artikkelserien: VekstDu leser nå artikkelserien: Fusjon og oppkjøp