Fundamental analys

- Aksjehandel

- Aksjekursen

- Aksjemarkedet

- Aksjeteori

- BitCoin

- Fundamental analys

- IPO

- Komparativ analyse

- Opsjoner

- Teknisk analyse

- Verdsettelse av nettsteder

- Verdsettelse av selskap

Den svarte linjen over viser kategoriens underkategorier. Klikk på en av kategorinavnene for å se artiklene i kategorien.

Markowitz utviklet en graf som han kalte «minimum-variance frontier». Denne grafen angir den laveste mulige variansen som en portefølje bestående av risikofylte aktiva kan oppnå for et hvert avkastningskrav.

Utarbeidelsen av fremtidsregnskap vil bli gjort gjennom budsjettering og fremskriving med utgangspunkt i innsikten vi har opparbeidet oss gjennom den strategiske analysen og regnskapsanalysen.

Nåverdi refererer til det faktum at en krone idag er mer verdt enn en krone en gang i fremtiden.

Den enkleste formen for predikering av fremtidig utbytte er å forutsette at utbytte vokser evig med en konstant rate.

En gjennomgang av hvordan du beregner ulike avkastningskrav som ikke er knyttet til egenkapitalen eller totalkapitalen

En analyse av alle underliggende verdier i et selskap for å komme frem til en mest mulig korrekt verdi av selskapet og aksjene

For å kunne måle hvorvidt rentabiliteten er god trengs det et avkastningskrav å se rentabiliteten i forhold til.

Fama og French (1992) hadde til hensikt å kartlegge hvilke påvirkninger markedsbetaen og de observerte anomaliene størrelse, E/P, gjeldsgrad og B/M hadde hatt på den aksjekursen

En gjennomgang av de viktigste risikoformene vi må vurdere når vi gjennomfører en risiko- og sårbarhetsanalyse (ROS).

Kvantitative analyser av selskapets finansregnskap for å få innsikt i de underliggende økonomiske forholdene i selskapet

Formålet med den strategiske analysen er å kartlegge selskapets strategiske prestasjon, --posisjon og -risiko

Strategi E er en rasjonell prosess, hvor den formelle ledelsen identifiserer behovet for endring og utarbeider en løsning som de iverksetter.

Det fjerde steget i utredningen er å gjennomføre den fundamentale verdsettelsen av selskapet og finne et verdiestimat per aksje.

Avkastningkravet skal reflektere risikoen i å investere i dette selskapet sammenlignet med andre investeringer

Sammenhenger mellom selskapers gjennomsnittlige avkastning og karakteristiske egenskaper som ikke kan forklares ut ifra kapitalverdimodellen

Totalkapitalmetoden er den mest brukte fundamentale verdsettelsesmetoden. Metoden neddiskonterer de fremtidige kontantstrømmene.

For å kunne si noe om forskjellen mellom forventet avkastning og virkelig avkastning, tar vi i bruk singel-indeks modellen

Finansieringsgraden viser hvordan selskapets kapital er anvendt og anskaffet. Vi skiller her mellom finansieringsgrad 1 og 2.

Dividendemodellen er den enkleste og eldste nåverditilnærmingen ved verdsettelse av aksjer, og er mye brukt av praktikere.

Egenkapitalmetoden har samme oppbygning som totalkapitalmetoden, men tar ulikt hensyn ved behandling av gjeld.

Forholdstallanalysen starter med en analyse av risiko (analyse av likviditet og soliditet). Vi går her igjennom prosessen.

Kapitalmarkedslinjen viser risikopremien for effisiente porteføljer som en funksjon av porteføljens standardavvik

Å utnytte feilprising av aktiva på en slik måte at en risikofri profitt kan oppnås, kalles arbitrasje. Vi har her igjennom modellen.

Egenkapitalprosenten er et vanlig mål for selskapets soliditet, mens gjeldsgrad forteller hvor mange kroner det er i gjeld pr. krone egenkapital.

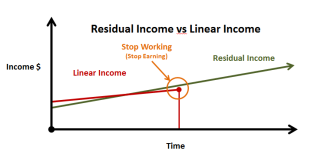

Superprofittmodellen beregner selskapets verdi som bokført verdi pluss nåverdien av fremtidig residual income.

Residual income modellen analyserer den reelle verdien av egenkapital som summen av to komponenter. Vi går her igjennom modellen.

Et verktøy for å estimere den forventede avkastningen sett i relasjon til risikoen for en enkeltaksje. Vi går her igjennom modellen.

Nåverdimetoden er den mest teoretisk korrekte tilnærmingen for å beregne verdien til et selskap eller aksje på