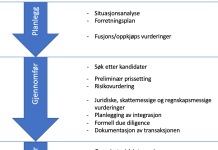

Denne fasen består av en rekke underaktiviteter som skal lede frem til en beslutning om kjøp eller avbrytning av prosessen. Videre kan rekkefølgen endres på de oppsatte aktivitetene og få forskjellig prioritering fra transaksjon til transaksjon. Styrkeforholdet mellom kjøper og selger vil påvirke hvordan aktivitetene forløper (Aabø-Evensen, 2011).

Verdivurdering

For å kunne starte forhandlingen på en M&A prosess må både kjøper og selger ha vurdert verdien av det aktuelle selskapet. Under normale omstendigheter så har kjøper gjort noen vurderinger i filtreringsfasen som danner utgangspunktet for den videre diskusjonen. Selv om begge parter vil være forsiktige med å antyde til den andre part hvilke forventninger den har til pris, så er dette vurderinger som bør diskuteres tidlig. Estimater benyttes ofte med bakgrunn i lignende transaksjoner, eller en bransjestandard for prising.

For å komme nærmere en reell pris, er det vanlig at kjøper ønsker adgang til fem år med historiske regnskapsdata og de siste foreløpige regnskap. Disse blir benyttet for å etterprøve verdivurderingen gjort i filtreringsfasen.

Selve verdivurderingen starter med en normalisering av de historiske regnskapsdataene. Dette innebærer at en justerer tallene for engangsinntekter og utgifter, slik at kjøper får et riktig bilde av selskapets inntjening.

Eksempel på engangsinntekter kan være salg av eiendom, patenter, programvare, produksjonslinjer og lignende.

Eksempel på engangsutgifter kan være sluttpakker til ansatte, signeringsbonuser, oppgjør av rettssaker, større tap og lignende.

Videre er det vanlig å sammenligne de normaliserte postene fra regnskapet mot hverandre år for år. Med en slik fremgangsmåte kan kjøper se om selger med overlegg har underinvestert i selskapet. En kan sammenligne de prosentvise investeringene gjort i vedlikehold, markedsføring, opplæring, forskning og utvikling.

Analysene vil danne grunnlaget for en forventet fremtidig kontantstrøm, og kan være en måte å regulere prisen for selskapet.

Den vanligste formen for prising av selskap er nåverdiberegning av fremtidig kontantstrøm. Diskonteringsrenten som brukes i modellen vil være avhengig av risikoen forbundet med selskapet og vil være et punkt for diskusjon mellom kjøper og selger.

Videre vurderes terminalverdien av selskapet etter et gitt antall år, vanligvis ti år, også her har risiko betydning for størrelsen av verdien.

Verdien i dag av investeringen er selskapsverdien og aksjeprisen er denne verdien med fradrag for netto gjeld i selskapet. Andre metoder for verdifastsettelse er verdisammenligninger og substansverdiberegninger. Alle former for verdivurderinger er det knyttet stor usikkerhet ved, og det kan være vanskelig å forutse utviklingen i ti år fremover. I dette ligger det også en reell risiko for å prise selskapet for høyt som igjen gjør det vanskelig å øke kjøpers aksjeeierverdi (Aabø-Evensen, 2011).